偏爱稳健型投资的市民如何稳住“钱袋子”?

- 体育资讯

- 2024-12-11 17:36:37

- 27

9月以来,银行理财收益率下降,据广发证券统计,截至9月6日,银行理财子产品整体破净率上升至4.1%。面对存款利率的一降再降和理财的破净,具有较高收益的“大额存单”开始火爆。但很快,“一单难求”再次成为稳健型投资者面临的新难题。“定期存款的利息越来越少,存款产品怎么选?”“大额存单根本抢不上怎么办?”“银行还有哪些稳健的投资产品?”“应该如何进行科学理财?”

连日来,不少偏爱稳健型投资的市民来电咨询“钟小楼”。为了帮助市民科学合理投资,记者采访了多位银行理财专家,让他们来支招献策。

“大额存单”抢不上怎么办?

理财师教你这样做

“今年6月以来,大额存单卖得非常不错,但近期已经没有额度了。”西安某股份制银行理财经理告诉记者。

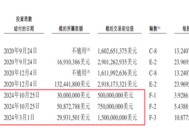

随着存款利率下调,各家银行大额存单产品的利率也开始下降,但大额存单利率一般高于同期限定期存款,且纳入存款保险保障范围,流动性较一般定期存款更高,因此受到储户青睐。 “目前额度非常稀缺,每期发售基本都是秒空。”广发银行西安分行零售银行部主管牛鸿杰告诉记者,今年以来该行已经发行了49期大额存单产品。

“对于抢不到大额存单的保守型投资者,我们的建议是在确保本金安全的前提下,通过产品组合和期限错配,提升综合收益。”牛鸿杰表示,例如在中长期产品方面,可选择年金险、终身寿险;中短期投资,可以选择结构性存款、通知存款。此外,储蓄国债也是当下非常不错的投资选择。

此外,记者走访还发现,虽然多家银行大额存单额度不足,但西安银行等银行仍可以满足市民不同投资需求。

“我行每月均有大额存单发售。期限灵活,有1个月、3个月、6个月、一年期、两年期、三年期及五年期,而且目前额度充足,能够满足市民不同投资期限的需求。”西安银行零售部相关负责人告诉记者。西安银行还针对60周岁以上的老年客群,不定期发售“银发专属”大额存单,定价较普通大额存单高5bp ,目前5年期利率为3.50%。

储蓄国债成“新宠”

银行开辟购债绿色渠道

新一轮储蓄国债(凭证式)正在热销。“储蓄国债具有信用等级高、安全性好、收益稳定、利息免税、认购起点低、发行期次多、业务办理方便、变现灵活等优势。对于稳健型投资者来说,是不错的投资选择。”牛鸿杰说,储蓄国债包括储蓄国债(凭证式)和储蓄国债(电子式)两种,特别是储蓄国债(电子式)每年付息,支付的利息还能再投资,获得更高、更灵活的综合收益。此外,储蓄国债以100元为起点并以百元的整数倍发售,全年多数月份都有发行,除了承销团成员银行的柜面,通过部分储蓄国债承销团成员网上银行或手机银行也可办理相关业务,基本能满足市民的投资需求。

“为充分满足群众的购债需求,广发银行各网点均开辟了绿色购债通道。在国债发售首日,我们当天营业网点的开门营业时间由早9:00提前半小时至8:30。”牛鸿杰告诉记者。

“最新一期国债于9月10日——9月19日发售。对于想购买国债的市民来说,如果遇到国债额度售罄的情况,可以提前关注下一轮发售计划,提前做好资金安排。”西安银行零售部相关负责人说,国债发行期间该行营业时间为早上8:30至17:00,在此时段内均可办理国债购买。市民可以持本人身份证及银行卡,前往西安银行就近网点,按需购买。

特色储蓄产品种类繁多

市民可“货比三家”

“这个存款产品利息不错,现在还能买吗?”日前,在朱雀大街上的一家银行里,一位市民正在咨询工作人员。记者发现,该行推出的某款存款产品,1万元起存,期限6个月到5年不等,最高年利率可达3.76%。

记者在采访中了解到,除了大额存单和储蓄国债,不少银行推出的特色储蓄产品,比普通整存整取存款产品利率高,甚至高于大额存单,因此受到了储户欢迎。例如某银行的“臻享存款”,5000元起存,最高利率可达3.2%。“京惠存”1000元起存,年利率达2.9%。“平安存”起存金额500元到3000元不等,期限3个月到3年不等,年利率可达2.75%。“花样存”产品1000元起存,三年期的年利率为2.85%,五年期的年利率为2.9%。记者还在某银行的手机银行了解到,该行的某款特色存款产品,利率较大额存单高0.1个百分点。

此外,部分银行还推出特色专属存款产品,比如个人养老金专属存款、新市民专属存款、“银发”专享类产品等,这类产品利率都高于普通定期存款产品。理财师提醒,不同银行存款产品的利率水平不同,存款金额多少也会执行不同的利率。市民可以“货比三家”,根据自身需求,理性购买。

牢记风险偏好

科学进行资产配置

“对于能承担一定范围内收益波动的稳健性投资者,可以通过配置一定比例的理财、债券型基金、低权益占比的偏债混合型基金等投资产品,在长期内提升平均收益水平。”西安银行零售部的理财专家表示,市民进行家庭财富管理时,建议以资产配置的方式形成与需求相匹配的产品组合。具体来说,就是以存款、国债、理财及债券型基金等低风险产品作为底仓,闲置的资金配置少量的偏债混合型基金、同业存单指数基金、黄金等资产。不同风险偏好的投资者,还可以根据自身的风险偏好类型,调整资产组合中风险资产的比例。“提醒广大市民,应根据自身风险偏好选择合适的投资产品”该理财师说。

招商银行理财师张超康建议,市民可以将自己的资金收入支出状况、风险偏好、预期收益目标、流动性需求和时间跨度要求等进行综合分析,根据投资需求将投资资金在不同资产类别之间进行科学合理分配,从而达到自己的投资目标。此外,他提示投资者要理性地看待理财产品的短期波动,拉长视角,培育长期、科学的投资观念。

年轻人怎样攒钱?理财师推荐“36单存钱法”

今年毕业季,一批职场新人步入社会。但他们往往钱包“空空”,投资经验也少。面对各种超前消费的诱惑以及眼花缭乱的理财广告,刚入职场的年轻人该如何理财,如何攒钱呢?

“对于年轻人而言,在个人资产还没有形成一定积累的初期,要以稳健、强制储蓄为主,积少成多,慢慢积累财富。” 广发银行西安分行零售银行部主管牛鸿杰说,建议年轻人可以采用兼具稳健性与灵活性的存钱方法——36单存钱法。

具体操作如下:第一步,把每月计划存的钱按比例分成3份,可以是1∶1∶1的等比例分配,也可以按照其他任何比例分配。例如计划每月存3000元,可以分成三份,每份1000元;也可以分成500元、1000元、1500元非等比例的三份。

第二步,三份钱分别存一年期、两年期、三年期的定期存单。如果三份钱的金额一样,那就直接存一年期、两年期、三年期存单各一份就可以了。如果不是等比例的,建议金额最多的那份存三年期,金额最少的那份存一年期,例如上面举例的非等比分配的3000元,可以按照500元存一年期,1000元存两年期,1500元存三年期这样分配存期。“因为三年期利率大于两年期,两年期大于一年期。这样就可以锁定利率,使收益最大化。”牛鸿杰说。用以上的存法坚持一年,每月存3笔,一年就是36笔,到第二年起,每月都会有一笔钱到期,然后把到期的资金再存三年,这样每年每月都会有一笔钱到期,钱就“循环”起来了。

记者了解到,36单存钱法还能实现用一年的时间就能让往后的每月都有一笔存款到期。此外,还具有相对灵活且能锁住收益的优点。如果遇到临时状况需要用钱,可以选择将最近一份存入的一年期存单取出应急,而另外的存单继续存着享受定期收益。“财富的积累都是积少成多、聚沙成塔的。年轻人可以做好长期规划并坚定不移地执行强制储蓄,日积月累下来,一定能收获自己存下的第一桶金。”牛鸿杰说。

本组稿件由西安报业全媒体 记者 李猛采写

有话要说...