联手忽悠客户?女子买招行理财变保险,62年才能拿回本金?

- 体育赛事

- 2024-12-10 21:50:03

- 40

网上段子曾说,银行员工分四类人:柜员、保安、保洁与保险。以“银行理财变保险”为关键词检索,类似事件层出不穷,百度上共有7310万条相关结果。

近日,一则“女子买招行理财变人寿保险,62年才能拿回本金”的消息就引发全网关注,举报人马女士表示,2016年她受到招行西安分行客户经理周某欺骗,购买了300万元的保险,此后才发现,周某在推销时是真话假话掺着说,保单上的一系列信息也都是由周某擅自填写。

目前,涉事银行及保险公司暂未公开回应此事,但深蓝财经注意到,这已经是招行和太平洋人寿各自近来惹上的第二件大事――

前不久,招行信用卡被媒体曝出涉嫌与太平财险“联手坑骗”客户,监管部门迅速介入调查。另一边,太平洋人寿保险也被曝出业务员诱导贷款,导致上海一大爷在9年多时间里背上370万巨债的新闻。

1

女子实名举报

马女士自述,2016年其在西安办理理财产品时,被客户经理周某欺骗购买了太平洋人寿保险,当时约定每年交60万元,期限5年共计300万元,年收益15万元,理财金额在需要资金周转时可以随时取出。

然而在缴满5年保金后,马丽的300万元本金却被告知要她年仅8岁的儿子满70岁时才能全部取出,并且每年分红也只有5万元左右,不是像周某所说的那样,每年有15万元。

察觉到异样的马女士,接着仔细翻看了剩下的资料,这时她才发现,当初签订合同上的很多签字,如马女士的个人信息、投保人、被保险人、身故受益者等保险事项,均由周某填写,而且有些信息还是错的。马女士表示,自己作为单身离异女性,家里仅有一个未成年的儿子,“收入500万,家庭收入600万”意味着8岁儿子的收入达到100万元,这显然不可能。

周某怎敢胆大包天,擅自编造客户资料?问题可能出在马女士抄写的一句话。

据马女士回忆,自己当时在周某的引导下,照着保单内容抄写了一行字,上面写着“本人已在投保时了解所投保的产品情况,并自愿承担保单利益不确定的风险。”

气不过的马女士随后找到招行相关领导反映情况,但她称均未得到回应,去年她曾向银保监等机构反映也未得到解决,此外,该行的马姓行长说要协调,实为推诿的态度让她感到无奈。

有媒体就此事致电招行西安分行核实情况,该行表示需向上级反馈,之后联系。但截至目前,深蓝财经暂未注意到具体回复。

2

疑似在去年爆料,但未掀起波澜

关于此事,网友的观点分成了两拨,一拨人指责银行保险处处设坑,这么多年过去,不少银行保险销售人员还是没能摆脱坑蒙拐骗的销售模式。

另一拨人则对马女士的举报产生了怀疑,认为银行压根儿就没有兑付期限长达六十余年的代销保险,而且银行销售理财保险产品全程“双录”,客户经理不至于为了坑马女士把自己拖下水。

究竟是马女士撒谎,还是银行保险公司果真有问题?深蓝财经注意到,早在本次马女士录制视频举报之前,2021年10月,就有文章爆料此事。

该文章写道,马女士在2021年来不断找银行和保险公司为自己讨公道,在银保监会调解无果后,她又找了人民银行调解委员会商议,结果是太平洋保险公司承诺赔偿马丽10万元。

但10万元赔偿款并不是马女士想要的结果,后经人民银行调解委员二次协调,马女士称,太平洋保险公司侯总正式确认可以退还本金。

然而在同年9月,太平洋保险公司却变卦了,他们称“金额太大,没有这么多钱,支付不了。”

这让马女士很是纳闷,如果不是保险公司理亏,他们当时为什么要承诺赔偿?谈好又变卦,这是在过家家?

该文的真实性如何,深蓝财经尚无从考证,不过文章晒出的陕西省金融消费纠纷【进入黑猫投诉】人民调解委员会终止调解书显示,因马女士、招行西安分行、太平洋人寿保险西安中心支公司未达成一致意见,三方于2021年9月3日决定终止调解。

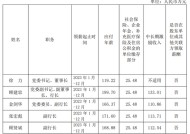

此外,一张保单也显示,马女士的保险终期为2079年1月25日,保单长达63年,保险费60万/年,按年5次交清。

而对于“双录”争议,深蓝财经也询问了一位不愿意透露姓名的业内人士,对方称,“双录”指对银行销售每笔理财产品的过程进行录音和录像。通过“双录”,能够有效保护消费者的知情权,同时也有助于降低监管成本,实现“买者自负、买者尽责”。

不过,这位业内人士进一步指出,尽管银监会早在2016年2月就对银行业金融机构实行“双录”提出了原则性的指导意见,但2017年8月规定才正式出台。也就是说,马女士签订合同的2016年,是推荐“双录”但不强制“双录”。

3

太保寿险不太平,招行招来整改

过去几年,银行这类“理财变保险”、“存款变保单”的事件屡见不鲜。

一家银行保险销售人员曾向深蓝财经解释,销售误导多由业务员业绩压力大或理财保险佣金高造成,个别销售人员为了完成业绩或者赚取高额佣金,喜欢用各种推销话术“坑蒙拐骗”,将保险说成理财,将黑的说成白的。

于是乎,就出现了签合同时好像什么都知道,但签完合同又不认账的客户,这里面,有人甘心“哑巴吃黄连”,但也有不少“聪明人”通过借助舆论把事情闹大的方法获得赔偿。

“这种情况就难以评定是非对错,销售员可能确实为了拿下单子诱导欺骗了客户,但客户又在稀里糊涂的情况下签订合同,帮银行保险公司排除了责任。”上述人士坦言。

最近曝光的例子,情况大抵如此,涉事公司同样是太平洋人寿保险。

新闻称,上海退休市民章先生在9年多时间里,买下了29只太平洋人寿保险,总计支付保费800多万元,其中贷款370万元。章先生表示,是保险公司业务员诱导贷款,才导致自己背上了370万巨债。

此后,寿险上海分公司发布情况说明称,章先生对每笔保单均知晓,所涉保单办理贷款业务均为本人持相关有效证件至柜面办理。

但章先生表示,2011年到2013年,这期间的15份保单是没有办理贷款时购买的。而从2014年开始,他之所以会踏上贷款买保险之路,就因为当时业务员周某梅建议,用贷款方式交付保费和购买新的保险。

至于为何要购买如此多的保险,章先生则表示,业务员花言巧语,告诉自己购买保险收益丰厚,在“3年交150万,5年后能拿200多万”“购买这份保险,以后能免费入住太保养老社区……”这些话术的诱导下,他才瞒着家人不停买买买。

最可怕的是,章先生每次前脚刚贷完款,后脚就被忽悠买了保险,而不少贷款单上,贷款用途并非为“买保险”,而是“公司经营”或者“装修”。

不过经过调解,章先生现在已经与太保寿险上海分公司达成一致,太保寿险决定对他名下的部分保单予以退保,并为他们夫妇调整保障规划,其余保单继续持有。比较圆满的大结局,才让章先生一家舒了一口气。

作为马女士事件中的另一方,招行方面最近也遇到了不小的麻烦。

一个月前,招行信用卡中心与太平财险上海分公司联合面向招行信用卡持卡人提供的增值服务,被媒体质疑存在诸多猫腻,包括涉嫌侵犯消费者相关权益、涉嫌虚构中介业务套取手续费等。

对此,监管部门已介入调查,责令涉事两家公司对相关问题进行整改。

此外,招行已于上一周披露2021年年报,财报显示,招行去年营收、净利再度双增,净利同比增幅创下六年新高。从具体披露的收入数据来看,招行2021年财富管理手续费及佣金收入358.41亿元,同比增长29.00%,其中,代理基金和保险收入仍是重要收入来源,双双同比增长四成左右。

上一篇:汽车座位怎样调节才合适

下一篇:盘点创造财富的8大定律

有话要说...